-

受付時間:平日 AM 9:00 〜 PM 5:00045-550-5815

- お問い合わせフォーム

受付時間:平日 AM 9:00 〜 PM 5:00045-550-5815

今回の連載は資産運用について。

私が投資信託の窓口販売をしていた

銀行員時代の経験もふまえて

書かせていただきました。

銀行に入ったのは2007年、

投資信託の販売をしてすぐに

2008年のリーマンショックが発生。

当時は、

分散投資型のバランスファンドや

海外の高金利債券などに投資して

毎月分配金が出るような投資信託が

よく売れていた時期。

そして、

信託銀行の窓口に来店するのは、

割合として高齢の方が多い状況でした。

定期の金利が低下していたこともあり

「昔と比べて金利が低いですよね、

使う予定がなければ運用商品もありますよ」

と貯蓄から投資へのご提案を

するような形で投信販売をしていました。

そんな中で、リーマンショックにより

投資信託の価額が下がり、

その評価損と対峙して初めて

リスク許容度がわかるものだと

痛感することになります。

「しょうがないね。上がるのを待つよ」

という人もいるのですが、

「こんなに下がるなんて思わなかった、

わかっていたら買わなかったのに!」

「増えると言ったじゃないか」

という人も。

たくさんのお客様に対応する中で

自分の知識不足を反省したり

運用をすすめるべきだったかのと自問したりと

本当に悩みました。

その経験から

お金は増えればいいというものじゃなくて

自分に合った付き合い方ができることが大切

と思うようになります。

今は市場にお金がたくさん

流れていることもあり、

リーマンショックの時から見たら

株式相場も回復しています。

それでも何となく運用はせず、

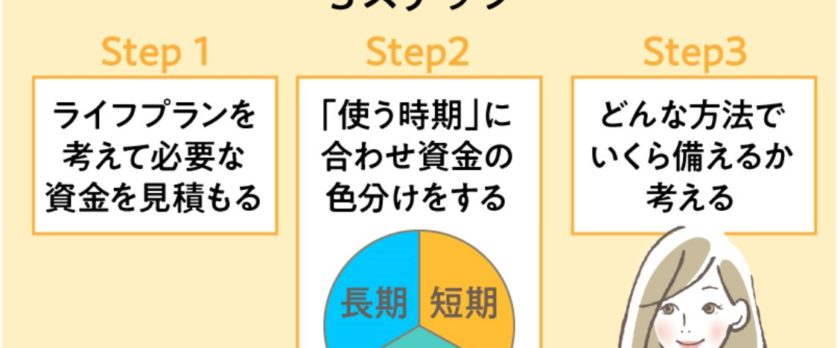

・必要なお金と余裕資金のすみ分け

・資産運用の目的

・自分のリスク許容度

については、

ざっくり紙にかけるくらいの解像度で

知っておくことが大切。

それがわかっていたら、

相場が動いたときに

「10%以上下がってしまったら解約しよう」とか

「20年以上使わないお金だから様子見」など

投資判断もしやすくなるはず。

この判断をサッとできるかどうかが、

重要だと考えています。

スマホが普及し始めたのは2010年以降くらいからです。

いまは株価も随時チェックできて

手続きも即完結できますし、

ほかの金融決済システムも進化しています。

そんな時代になった中で

また大きな下落が起こったら

値動きのアップダウンもそのスピードも

今までとは違うかも知れません。

相場が大きく動いても、

ライフプランに大きな影響がないよう、

基本に立ち返って資金の色分けをする。

必要なお金は守りつつ、

資産運用をじょうずに活用したいですね。

お読みいただきありがとうございました!

****************************

~働き方とライフプランの変化に応じた職場づくりで企業も社員も豊かに~

ウェルス労務管理事務所 佐藤麻衣子

■日経クロスウーマン 日経doorsアンバサダーブログも更新中!

佐藤麻衣子アンバサダーブログ

■日本実業出版社より書籍発売中

『30代のための年金とお金のことがすごくよくわかって不安がなくなる本』

■最新情報をお知らせしています

ウェルス労務管理事務所Facebookページ

佐藤麻衣子Twitter

フォロー歓迎です!

■お問い合わせ、執筆・取材、セミナー依頼はこちら